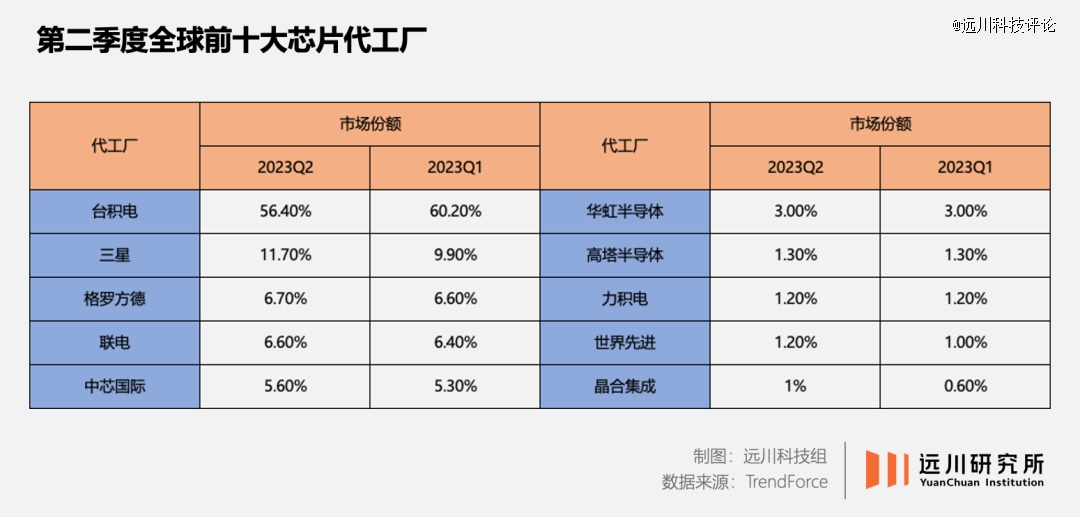

今年9月,全球代工厂营收top10新鲜出炉,中国大陆厂商时隔半年再占三席。一个是最近的舆论热点中芯国际,一个是不久前科创板上市的华虹半导体。和两位历尽沉浮的老大哥相比,位列全球第十、中国大陆第三的晶合集成是个不折不扣的“怪物新人”:

从2015年成立,到2021年第四季度首次进入全球top10芯片代工厂,晶合集成用六年时间完成了其他代工厂十年、二十年都不一定可以做到的事。

“晶合集成”这一个名字里,“晶”取自合作方力晶科技,“合”是公司所在地合肥。去年5月,晶合集成在科创板挂牌上市,成为合肥风投又一力作。

2014年,已经落户合肥六年的京东方正在开足马力建设3条8.5代LCD面板生产线,预计一年后就能开出产能,届时势必导致面板价格下跌。

过去三十多年中,LCD产线代线。由于产能建设需要时间,导致新旧产能会出现周期性的紧缺与过剩。高世代产线建设期间,产能会出现紧缺,面板涨价;而产能饱和后又会出现过剩,面板下跌。

所以,在面板价格底部顶住亏损扩产兼并,就能熬死竞争对手。三星和LG是利用这套“反周期投资”打垮了日本面板产业。彼时的中国大陆面板厂,正在依托大规模扩展酝酿奇袭,成本也自然成为决胜点。

虽然京东方拥有LCD面板生产能力,但却缺少另一个核心部件的供应:显示驱动IC。

作为面板的主要控制元件之一,显示驱动IC能够最终靠控制灯珠的光线强度和色彩(LCD屏/液晶屏)、或是向薄膜晶体管发送指令(OLED屏)的方式,确保在显示画面的均匀和稳定。

显示驱动IC在面板成本中占比10%左右,对模组、整机设计以及关键画质等表现起到关键性作用,并且一般不由面板厂生产,必须依赖采购,成为了供应链中*的影响因子。

当时,三星和LG的显示驱动IC都有自家的供应商(LSI和LX Semicon),而合肥由于缺乏显示驱动IC产能,需要由台湾地区供应商联咏设计后,在当地生产、封测完再运至合肥。于是,摆在京东方和合肥面前的路只剩下一条——补上“显示驱动IC生产”这一环。

2015年1月,合肥请来了台湾地区老牌半导体企业力晶科技,落户建成不久的合肥市综合保税区。力晶科技成立于1994年,2006年曾与日本尔必达合资建设当时全球*12英寸DRAM晶圆厂,2010年后因DRAM价格大跌,被迫转型成存储器代工厂。

当时,刚刚转型的力晶科技背负巨额债务,与合肥一拍即合,双方在4月签署协议,合作建设12英寸晶圆制造基地项目,由晶合集成作为项目主体。

为加快技术和产能引进,合肥政府不仅承包了头一年的大部分投资,还接受了力晶科技仅以专利技术作价20亿元出资,并且把早期的经营管理全部委托给力晶科技。晶合集成成立初期,800名员工中有250名工程师来自台湾地区。

不到两年,晶合集成就在合肥实现了显示驱动IC量产,8个月产能达到1万片/月。

从一拍即合的合作,到快速的产能建设,晶合集成诞生的契机,就是给合肥当地的面板产业链补足短板。

一般来说,芯片代工厂都会尽可能承接不一样的种类的芯片订单,*化利用产能。台积电的先进制程虽然独步天下,但其50%以上的收入都由14nm以上的成熟制程贡献,从高端AI芯片到低端的家电芯片均有涉猎。

如上文所说,在完整的面板生产工序中,面板厂向芯片设计企业下单显示驱动IC,设计企业会将方案交由代工厂生产,之后由封测厂将显示驱动IC与面板贴合,完成最终交付。

这个链条虽然长,但整个链条的景气度都与面板行业牢牢绑定,对显示驱动IC来说尤其如此。而面板又是个典型的周期性行业,所以,大部分代工厂不会把鸡蛋全放在这个不可靠的篮子里。

另外,相较于采用更先进制程、终端价值更高的芯片(比如手机SoC),显示驱动IC利润微薄,产能紧俏时还会遭到“排挤”,这也是其一度成为缺芯重灾区的原因。

但由于京东方这个面板大户的存在,为晶合集成提供了源源不断的显示驱动IC订单。2019-2022年四年间,晶合集成的收入构成里,显示驱动IC的占比高达99.99%、98.15%、86.32%、71.34%。

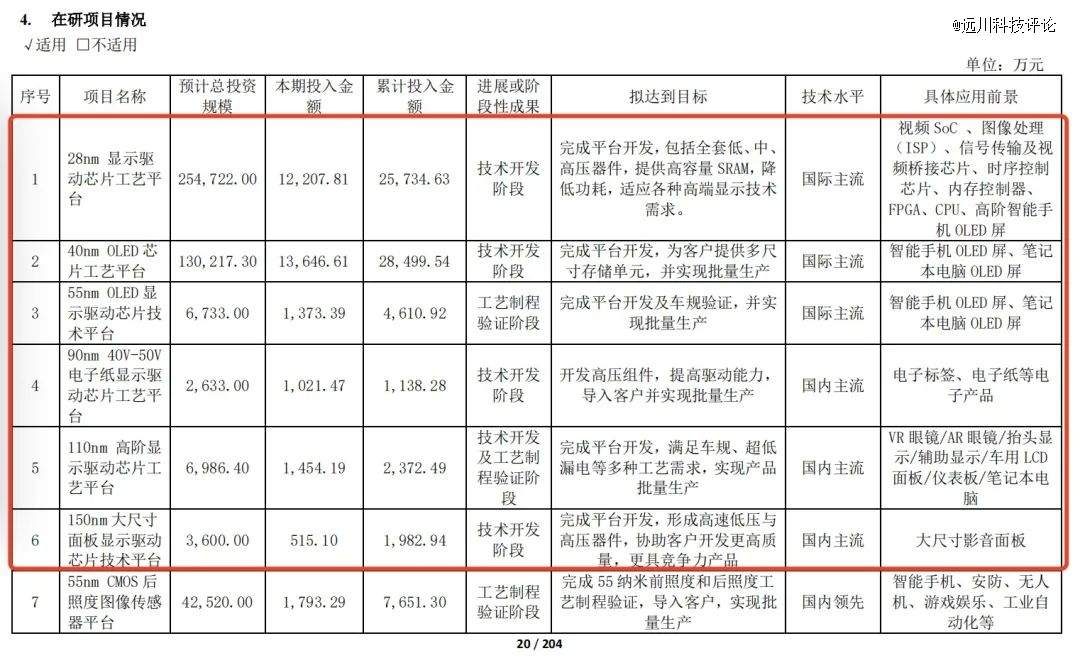

而晶合集成在研的14个项目中,6项均为显示驱动IC相关项目,6项投资规模加起来,就占了全部项目投资规模的近七成。

在京东方落地合肥后,合肥的这种“补链”思路贯穿于前者的发展:2017年底,台湾地区的新邦科技宣布,子公司颀中科技(苏州)引入三家策略投资者,在合肥设立合肥颀中科技。

显示驱动IC封测是面板生产的最后一道关卡。一般来说,代工厂生产完芯片后,封测厂会将显示驱动IC来加工、封测,再与面板进行贴合,运送出厂,才算完成了面板的整个生产流程。新邦科技则是显示驱动IC封测的全球龙头。

2017年的合作中,三家策略投资者包括合肥地方政府基金、北京芯动能互助基金、北京奕斯伟科技,其中,北京芯动能的发起人之一是京东方,奕斯伟则是京东方显示驱动IC(设计)供应商。

从LCD面板生产,到显示驱动IC的设计、制造与封测,一整条围绕面板的供应链在合肥落成。

2004年,在中国台湾坐稳显示驱动IC封测头把交椅的颀邦科技,看上了大陆方兴未艾的面板产业,很有战略眼光地成为*批来陆建厂的台资之一。

选择苏州的原因也非常容易理解——江苏是大陆最早开垦半导体产业的省份之一,2000年后又引进了台积电、华虹无锡等项目,已经显露出了芯片产业集群的态势。

同一时间的合肥,本地制造业仅有荣事达、美菱等国产家电品牌,离提出“工业立市”的口号还有一年,虽然将集成电路列为重点发展的产业之一,但一直未有实际动作。

然而,在2004-2017年的十多年间,尽管有母公司技术背书,但苏州颀中科技的业绩却是不温不火。直到2018年合肥颀中科技Fab 2的建成,颀中科技的发展速度坐上了火箭,一路坐稳了中国大陆显示驱动IC封测*大厂。

2023年,颀中科技在科创板上市,募集资金中10亿元规划用于合肥厂,5亿元规划用于苏州厂,同时明确前者将主攻显示驱动IC封测业务,后者聚焦非显示芯片。

这表明,以显示驱动IC封测为主体业务的颀中科技,大本营从苏州正式转向合肥。

从2005年后引入电视品牌、开始电视生产,到2008年倾尽财政收入投资京东方,再到晶合集成、颀中科技,合肥政府的大手笔投入看似不计后果,但实际上产业配套的思维贯穿始终。

合肥引入京东方的一个大背景,就是当时长虹、海尔、荣事达等电视生产商都在扩张产能,如果能引入一家面板生产商,有足够的下游订单来压缩风险。京东方来合肥之前,在深圳和上海被夏普连坑两次。

后来接洽合肥时,京东方还专门问,如果夏普来搅局怎么办?合肥的表态是“绝不动摇[1]”。

“绝不动摇”自然有豪赌的浪漫,但核心在于合肥很清楚自身的产业体系短板在哪里。

与面板产业类似,集成电路不仅也存在周期性行业,技术和资本密集度更高,对供需变化高度敏感,动辄上百亿的投资,考验的是对产业规律和市场需求的理解。

京东方落地后,提供了大量上游确定的需求,又给晶合集成与颀中科技的增长打了地基,顺便带动了美国康宁玻璃在合肥的布局。伴随京东方跃升至全球液晶面板出货*,不被主流代工厂重视的显示驱动IC又成为了芯片制造的敲门砖,近二十年的布局既大胆,也实际。

2022年4月,晶合集成宣布开启车规级芯片代工业务,已与部分客户合作开展了车载芯片的研发,完成部分产品流片。

时值汽车工业缺芯高峰期,新能源车较传统燃油车芯片用量成倍增长,考虑到从晶合集成所在的合肥综合保税区向南驱车42公里,便是江淮蔚来汽车工厂,不禁引人遐思。

论芯片产业的底蕴和历史,合肥在全国可能排不到前十。合肥光电产业的拔地而起,还在于从家电装配开始,一步一步积累制造业投资的经验,这还没算上中科大源源不断的人才供应。在这样的一个过程中,对行业发展规律的理解,对市场的敬畏和对人才的尊重,缺一不可。

上海张江如今是“中国硅谷”,但要知道二十年前华虹NEC没少被扣过“光靠砸钱做不起芯片”的帽子。不能光羡慕合肥今天的“芯屏汽合”,又不想忍受沿着产业链拾级而上,从低端做到高端的发展路径。技术能移植,但产业的韧性和厚度很难毕功一役。

面对高的附加价值产业望而生畏的投资,地方政府和产业政策的参与至关重要,毕竟在推特上怼天怼地的马斯克参加上海产Model 3的下线仪式时,也要先说一句“感谢政府”。但没有哪个城市的核心产业是用纳税人的钱赌出来的,在毫无产业基础的情况下一把梭哈,成功率可想而知。

[5]“最牛风投城市”新产业故事:投资百亿元配套京东方,21世纪经济报道

[6]靠“手艺”不靠“手气”,解码合肥“新新”向荣的产业逻辑,中国证券报

【本文由投资界合作伙伴远川科技评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(投资界处理。

.png)